Les actions « A » chinoises et leur longue marche vers une inclusion complète

17 mai 2019

Les investisseurs qui s’intéressent aux actions chinoises se sont récemment habitués à voir les actions dites de catégorie A (les « A-shares ») dans les manchettes. L’inclusion progressive de ces actions dans les indices MSCI Marchés émergents et MSCI Mondial Tous Pays (ACWI) entraîne une accélération des flux provenant des investisseurs institutionnels étrangers. Depuis le début de l’année, le CSI 300 (l’indice chinois composé des 300 plus importantes actions de catégorie A) a grimpé de 34 % (en USD au 30 avril), dépassant largement la progression de l’indice MSCI Chine (20 %) et celle des marchés émergents (12 %). Simple frénésie ou tendance séculaire? Voici les facteurs clés que notre équipe des marchés émergents tient en compte en ce qui concerne les A‑shares.

Les A-shares ont surtout été poussées par les investisseurs locaux et individuels

Les A-shares sont des actions d’entreprises basées en Chine continentale et cotées sur les bourses de Shanghai ou de Shenzhen. Elles sont seulement cotées dans la devise chinoise, le renminbi. Il existe deux autres catégories d’actions chinoises : les B-shares, qui sont cotées en devises étrangères et ouvertes aux investisseurs institutionnels étrangers qualifiés depuis 2003 (QFII), et les H-shares, qui sont émises par des entreprises de Hong Kong et cotées en dollars de Hong Kong. En pratique, les investisseurs étrangers ne peuvent acheter des A-shares que depuis l'année dernière. À la fin du mois de mars 2019, la banque centrale chinoise estimait que les investisseurs étrangers ne détenaient que 2,6 % de ce marché.

L'une des conséquences de la lutte des autorités chinoises contre les sorties de capitaux est l’absence des investisseurs chinois dans le marché boursier de Hong Kong, et donc, leur trop forte exposition aux A-shares (et à l'immobilier, mais il s’agit d’un autre sujet). Autre particularité du marché boursier chinois : les investisseurs individuels détiennent une grande partie des A-shares, alors que dans les marchés institutionnels, ce sont les investisseurs institutionnels qui occupent généralement un poids plus important. Morgan Stanley estime qu’en date du premier trimestre, les investisseurs individuels détenaient plus de 50 % de la capitalisation boursière flottante totale en A-shares et qu’ils contribuaient à plus de 80 % du taux de roulement quotidien de ce marché.

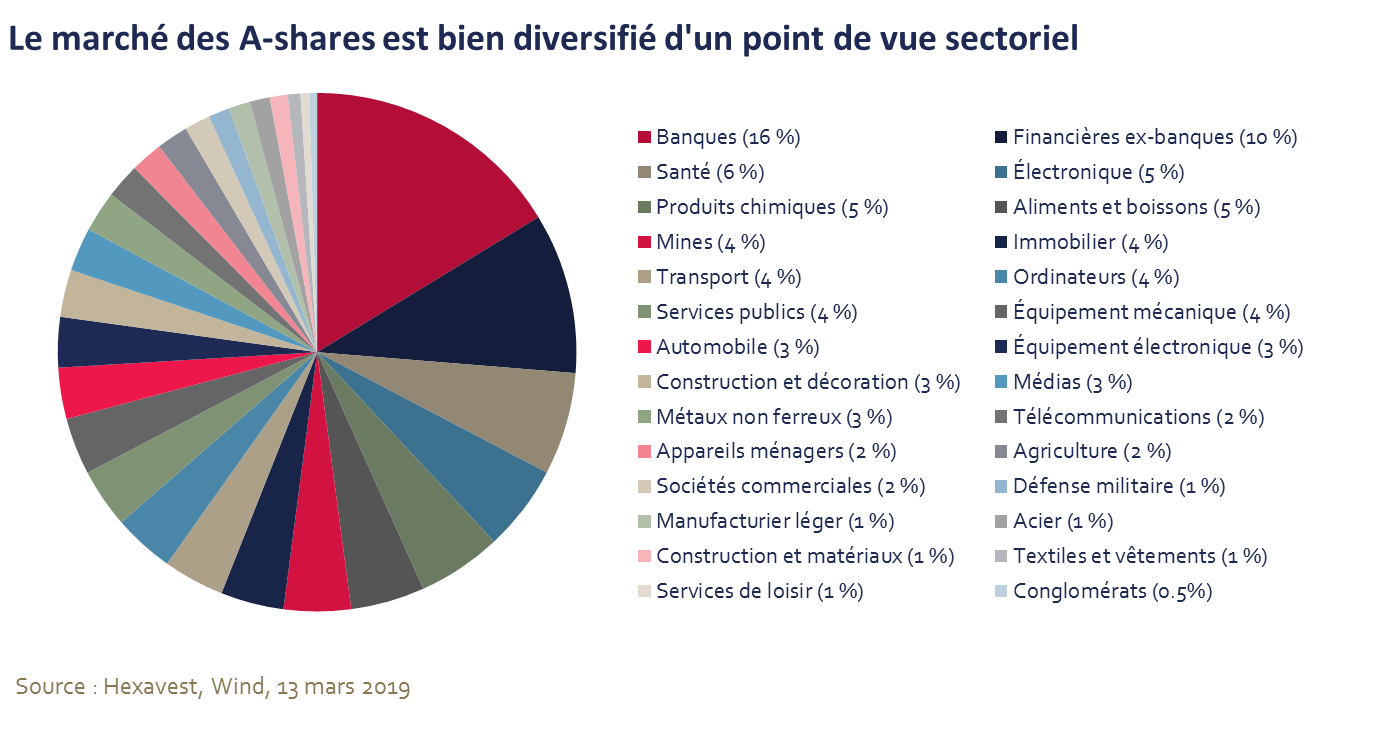

Les A-shares offrent également un profil de diversification plus attrayant que les actions de catégorie B ou H. Il y a environ 3 600 titres cotés sur les bourses de Shanghai et Shenzhen, comparativement à 2 800 sur la bourse de New York et 3 300 sur le NASDAQ. Typiquement, les investisseurs étrangers se sont intéressés aux H-shares, un marché très exposé aux financières et aux compagnies Internet. D’un point de vue sectoriel, le marché des A-shares est bien diversifié et beaucoup moins biaisé vers les titres Internet que les H-shares.

La plupart des grandes entreprises technologiques chinoises (Tencent, Alibaba, Baidu) ont levé des capitaux à l'étranger et sont cotées à l'extérieur du pays. Cette réalité ne correspond pas aux objectifs des autorités chinoises, qui souhaitent créer un secteur technologique porteur en Chine continentale afin de pouvoir attirer les capitaux locaux (au bénéfice des investisseurs chinois). À notre avis, il y aura une forte pression pour que les nouvelles entreprises et les fameuses « licornes » soient introduites sur le marché ChiNext (le plus proche équivalent du NASDAQ en Chine) ou sur le conseil de technologie nouvellement annoncé à Shanghai. Ce facteur agira comme un moteur pour le marché chinois au cours des prochaines années.

Un processus d’inclusion long mais apparemment inévitable

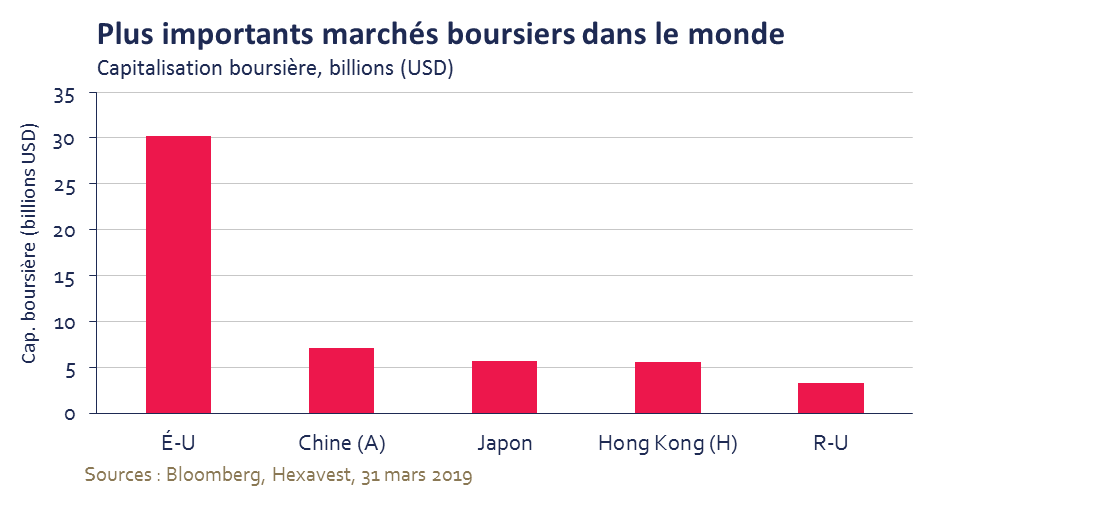

Le débat sur les avantages et inconvénients d’inclure les A-shares dans l’indice MSCI Marchés émergents dure depuis quelques années. Le marché des A-shares étant le deuxième plus grand en termes de capitalisation boursière, il est devenu trop important pour être ignoré.

De plus, ces actions sont beaucoup plus représentatives de l’économie réelle de la Chine que les actions de catégorie H, qui sont actuellement incluses dans les indices boursiers mondiaux (MSCI Monde et MSCI ACWI). D'autre part, malgré les améliorations significatives apportées au cours des dernières années, les actions chinoises sont toujours caractérisées par une divulgation opaque, une volatilité élevée du prix des actions sans raison apparente, des suspensions fréquentes des cours et un accès difficile pour les investisseurs étrangers.

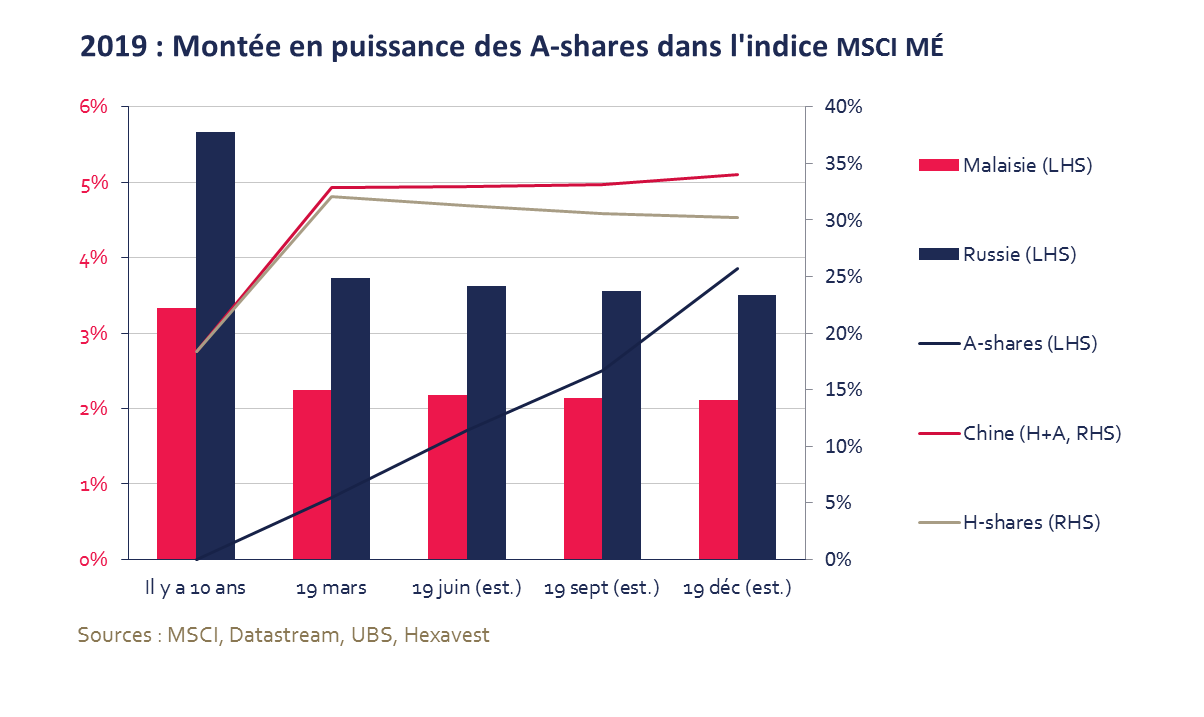

Afin de faciliter le processus d’inclusion, MSCI a ressorti de ses tiroirs un concept oublié depuis longtemps : le « facteur d’inclusion partielle », qui laisse présager une inclusion progressive dans l’indice MSCI Chine. Pour le moment, le facteur d’inclusion partielle des A-shares ne s’élève qu’à 5 %, soit le double de son point de départ en 2018 (2,5 %). Cette situation explique pourquoi autant de grandes capitalisations ne représentent que quelques points de base dans l’indice MSCI Marchés émergents.

Ce qui change en 2019 et ce que ça implique

À la fin du mois de février, MSCI a décidé d’accroître le poids des A-shares dans ses indices en trois étapes. Voici la feuille de route pour 2019 :

- Juin : Doubler le facteur d’inclusion des grandes capitalisations de catégorie A de 5 à 10 % et ajouter les grandes capitalisations du ChiNext avec un facteur d’inclusion de 10 %;

- Septembre : Augmenter le facteur d’inclusion des grandes capitalisations de catégorie A de 10 % à 15 %;

- Décembre : Augmenter le facteur d’inclusion des grandes capitalisations de catégorie A de 15 % à 20 % et ajouter les moyennes capitalisations de catégorie A, incluant les actions du ChiNext avec un facteur d’inclusion de 20 %.

En somme, le poids des A-shares (actuellement 0,8 % du MSCI Marchés émergents) devrait avoisiner les 4,0 % d'ici la fin de l'année. Pour mettre les choses en perspective, le poids des A‑shares serait à lui seul supérieur à celui de la Pologne à la fin juin, de la Malaisie à la fin septembre et de la Russie à la fin décembre. Morgan Stanley estime que l’inclusion des A-shares dans les indices de MSCI et de FTSE Russell devrait générer des entrées de capitaux étrangers comprises dans une fourchette de 70 à 125 milliards de dollars US en 2019.

À long terme, le facteur d'inclusion devrait continuer à augmenter, ce qui signifie que les entrées de capitaux pourraient se poursuivre à ce rythme dans les années à venir. Ainsi, nous anticipons des centaines de milliards de dollars d’investissements en A-shares et bien que le poids des marchés émergents continue d’augmenter progressivement dans l’indice mondial, nous prévoyons que les autres pays émergents subiront d’importantes sorties de capitaux car leur poids dans l’indice sera évincé par celui de la Chine.

Les particularités à prendre en compte

Les investisseurs étrangers en Chine sont confrontés à plusieurs problématiques telles que le manque de liquidité et de divulgation financière, les limites de propriété étrangère, la double cotation et le risque de change. Si certaines de ces craintes nous semblent exagérées, nous surveillons attentivement les risques sous-jacents.

La liquidité

La liquidité en soi ne devrait pas être un problème. Selon divers courtiers à qui nous avons parlé, incluant UBS, Merrill Lynch, JP Morgan, CLSA et Morgan Stanley, plus de la moitié des A-shares disposaient d'une liquidité quotidienne supérieure à cinq millions de dollars pendant le creux de marché atteint en décembre dernier. Et près du tiers faisait l’objet d’un taux de roulement quotidien supérieur à 10 millions de dollars. De plus, comme les A-shares continuent d’être largement détenues par des investisseurs individuels chinois, la volatilité est généralement élevée et les conditions de liquidité peuvent varier considérablement. Nous pensons que cette situation se normalisera à mesure que les investisseurs institutionnels augmenteront leurs investissements dans ce marché. Mais cet effet ne devrait se produire qu’à long terme.

Limites d’investisseurs étrangers et de propriété étrangère

Il reste difficile de connaître le nombre exact d'actions d'une société détenues par des investisseurs institutionnels étrangers. Le taux de détention maximal d’une entreprise par des entités étrangères est fixé à 30 %. Des observations récentes montrent qu'une fois le ratio de 28 % atteint, MSCI a eu tendance à rapidement supprimer le titre de l'indice (ce qui a généralement coïncidé avec un repli de l'action le lendemain). À l'heure actuelle, seule une poignée d'actions approchent la limite, mais l'accélération des entrées de capitaux pourrait entraîner une suspension d’achat de titres par des investisseurs étrangers. Avec le temps, il est probable que les autorités chinoises augmenteront la limite de propriété étrangère, mais aucune date n’est connue pour le moment.

La double cotation et l’achat d’actions à prime

Il existe 112 A-shares ayant une double cotation, c’est-à-dire qui se négocient à la fois sur le marché des actions de catégorie A et celui des actions de catégorie H. Comme il est assez difficile pour les investisseurs locaux d’investir dans les H-shares, en raison du contrôle des capitaux, ou dans les B‑shares, en raison de l’accès limité aux devises étrangères, la plupart des A-shares se négocient à prime par rapport à leur équivalent de la catégorie H (la prime moyenne était de 23 % au 13 mai). Puisque les actions à double cotation représentent le tiers de la capitalisation boursière du marché des A-shares, la probable convergence de valorisation des A-shares et H-shares est, selon nous, un risque probable associé à la détention de fonds négociés en bourse (FNB) à long terme.

Effet de mode ou tendance durable ?

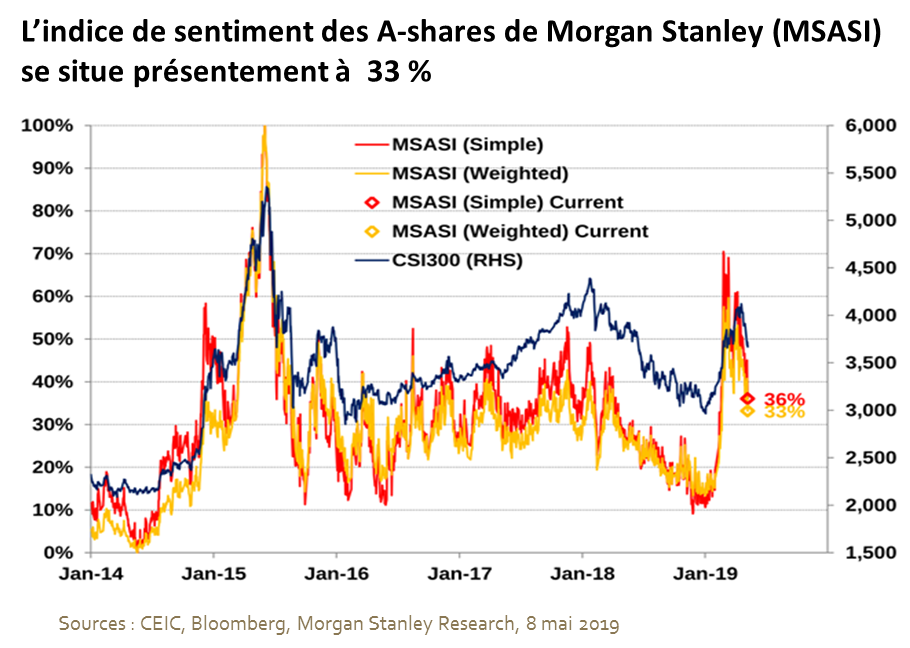

Morgan Stanley a récemment publié un indicateur de confiance des A-shares (MSASI). Pendant le premier trimestre, celui-ci a atteint un creux puis rebondi au-dessus de 50 % pendant le rallye boursier. Plus récemment, l’indice s’est subitement replié à 33 % (en date du 8 mai) dans la foulée des nouvelles relatives au conflit commercial avec les États-Unis. Ce niveau indique que le sentiment des investisseurs est redevenu plutôt pessimiste. Pour la première fois depuis plusieurs années, les médias font état d'investisseurs chinois qui commencent à ré-hypothéquer leur appartement afin de participer au rallye boursier. Si aucune donnée crédible confirmant cette tendance n'a été publiée, les signes de début de bulle sont probablement assez nombreux pour inquiéter les autorités chinoises. Un membre officiel du gouvernement a d’ailleurs mentionné que le marché (local) est « suffisamment actif ». Selon Merrill Lynch, ce commentaire a incité plusieurs courtiers locaux à recommander de vendre les actions de certaines grandes entreprises (ce qui se produit rarement en Chine). Les médias locaux ont rapporté que le gouvernement avait demandé aux courtiers de fonder leurs recommandations sur des données fondamentales, un moyen efficace de réglementer le cours des actions. Comme si cela ne suffisait pas, le vice-président d’une agence de la banque centrale chinoise a déclaré, le 11 mars dernier, que le régulateur ne favoriserait pas l'achat supplémentaire de A-shares par le biais de produits de gestion de patrimoine.

Stratégie et conclusion

Pour les gestionnaires privilégiant une approche top-down comme Hexavest, les A-shares représentent une occasion de placement intéressante. D’un point de vue de l’analyse des données fondamentales, ce marché reflète mieux l’économie chinoise et offre des occasions complémentaires aux H-shares. À titre de deuxième plus grand marché boursier au monde, celui des A-shares offre un éventail de possibilités de diversification. Selon nous, il est trop grand pour être ignoré.

Nous avons généralement maintenu une surpondération dans les A-shares à l’intérieur de nos portefeuilles de marchés émergents depuis leur inclusion dans l’indice l’année dernière. Cette position avait d’abord été implantée par le biais de FNB, mais nous observons de plus en plus de facteurs militant en faveur d’un investissement direct dans les titres :

- D’ici la fin de l’année, l’indice MSCI A-Shares incluera 253 grandes capitalisations et 168 moyennes capitalisations, ce qui représente un nombre très élevé de titres par rapport à l’univers des marchés émergents (1 125 constituants à la fin du mois de mars 2019). Jusqu’ici, l’indice CSI 300 a suivi de très près l’indice MSCI A-Shares. Toutefois, nous croyons qu’il commencera à diverger lorsque les titres du ChiNext (et son important contingent de moyennes capitalisations) seront inclus dans l’indice.

- La qualité des informations financières s’améliore lentement. L’opacité a été un problème persistant pour les actions chinoises, surtout pour plusieurs A-shares. Or, certains courtiers ont commencé à accroître leur couverture de façon substantielle et l’intention des régulateurs de renforcer les standards de divulgation semble sérieuse.

- En règle générale, nous préférons ne pas investir dans des titres qui se négocient à prime. La prime très élevée des A-shares à double cotation et leur poids significatif dans certains FNB sont de très bonnes raisons de réduire nos positions en FNB et d’augmenter notre exposition aux entreprises qui se négocient seulement comme des A-shares.

- Notre perspective macro nous a convaincus d’augmenter l’exposition du portefeuille aux titres liés à la consommation de la classe moyenne. En effet, certains détails de l’actuel stimulus chinois deviennent plus clairs (incluant une coupure de taxes et des crédits d’impôt) et ces titres sont plus accessibles dans le marché des A-shares.

Nous prévoyons maintenir une surpondération dans les A-shares puisque ces titres devraient bénéficier d’une puissante combinaison : la hausse du facteur d’inclusion dans les indices et le stimulus économique chinois. Nous gardons à l’esprit que les A-shares, H-shares et ADR chinois sont tous des titres de sociétés chinoises et que les éléments différenciateurs deviendront de plus en plus flous. Cependant, nous restons conscients de la dynamique changeante des marchés et de son impact sur l’évaluation et le sentiment des investisseurs. À court terme, nous ne prévoyons pas accroître notre surpondération étant donné l’important rallye des derniers mois. Nous notons toutefois qu’une éventuelle consolidation de marché devrait créer des occasions de placement.

Source de toutes les données : Hexavest au 30 avril 2019, à moins d’indication contraire. Les rendements des indices MSCI MÉ, MSCI Chine et MSCI ACWI sont présentés nets des déductions des retenues à la source étrangère. Les données de MSCI ne peuvent être reproduites ou utilisées à aucune fin. MSCI n’offre aucune garantie, n’a pas participé à la préparation de ce rapport ni approuvé son contenu, et n’a aucune responsabilité à cet effet. Les rendements passés ne permettent pas nécessairement de prévoir les rendements futurs.

Ce document est présenté à des fins d’information et d’illustration seulement. Elle est destinée à présenter un exemple relatif aux capacités de gestion d’Hexavest et ne devrait pas être considérée comme un conseil d’investissement ou une recommandation d’achat ou de vente de titres, ou une recommandation de stratégie de placement particulière. Toutes les perspectives et opinions peuvent faire l’objet de changements sans préavis. Ce document ne doit en aucun cas être considéré ou utilisé aux fins d’offre d’achat de parts dans un fonds ou de toute autre offre de titres, quelle que soit la juridiction.

Les opinions exprimées dans ce texte représentent les perspectives actuelles et de bonne foi d’Hexavest, au moment de la publication, et sont fournies pour des motifs limités, ne constituent pas des conseils d’investissement et ne devraient pas être utilisées à ces fins. Les informations présentées ont été développées à l’interne ou obtenues de sources réputées fiables; cependant, Hexavest ne garantit pas leurs exactitude, adéquation ou exhaustivité. Les prévisions, opinions et autres informations présentées sont sujettes à changement en continu et sans avertissement et peuvent ne plus être véridiques après la date indiquée. Hexavest décline toute responsabilité quant à la mise à jour de ces vues, analyses ou autres informations. Différents points de vue peuvent être exprimés sur différents styles d’investissement, objectifs, opinions ou philosophies. Il ne faut pas supposer que tout investissement dans des titres, des sociétés, des pays, des secteurs ou des marchés sera rentable. Ce document peut contenir des affirmations qui ne constituent pas des faits historiques (c’est-à-dire des énoncés prospectifs). Tout énoncé prospectif réfère uniquement à la date où il a été fait et Hexavest décline la responsabilité de fournir des mises à jour sur ces énoncés prospectifs. Les énoncés prospectifs sont sujets à plusieurs hypothèses, risques et incertitudes qui changent avec le temps. Les résultats futurs peuvent différer significativement de ceux présentés dans les énoncés prospectifs, en fonction des facteurs tels que des changements dans les titres ou les marchés financiers ou les conditions économiques générales. Les rendements passés ne prédisent pas les rendements futurs. Toutes les recommandations d’Hexavest ne seront pas rentables.

Ce document est produit au bénéfice des personnes auxquelles Hexavest croit de façon raisonnable qu’il est permis de communiquer. Il ne doit pas être reproduit, distribué ou transmis à d’autres personnes sans le consentement écrit d’Hexavest. Ce document ne s’adresse à aucune autre personne et ne doit pas être utilisé pour toute autre fin utile. Il n’exprime aucune perspective quant à la pertinence des placements décrits pour les circonstances individuelles de quelque destinataire que ce soit.